內在價值實際價值展現的時代

目錄

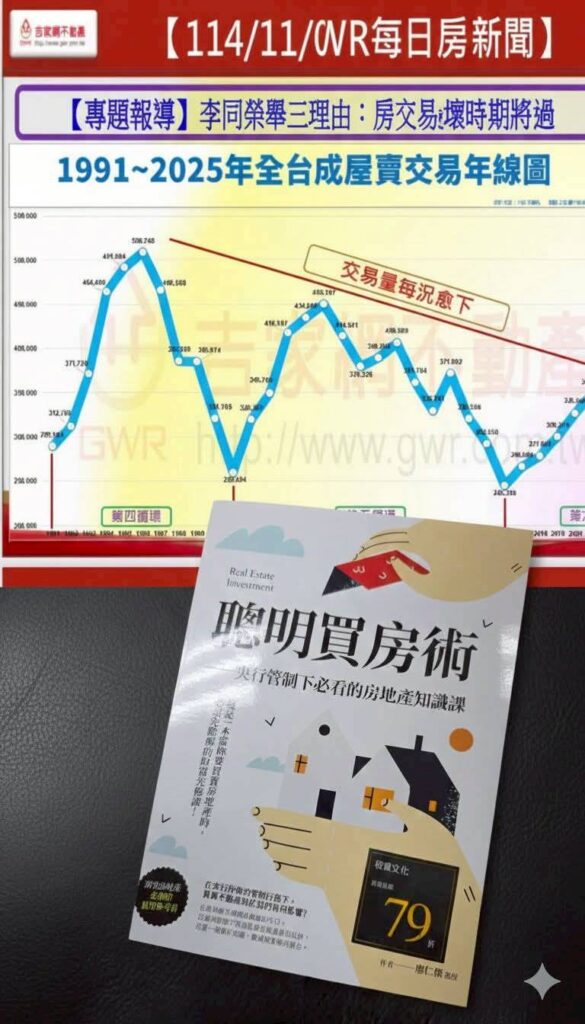

信用管制下的台灣房市近一年總價與交易量的變化,與未來一年的結構性推演

一、先釐清一件事:央行信用管制「不是打房」,而是「調整節奏」

《聰明買房術》一書的核心觀點非常清楚:

央行信用管制的目的,從來不是讓房價崩跌,而是避免金融體系因不動產過度槓桿化而失控。

因此,信用管制本質上是三件事的組合:

選擇性信用管制(非全面限貸)

總量管制(抑制資金集中流向不動產)

金融檢查(限制資金繞道、週轉與套利)

這套機制,決定了台灣房市在管制下的典型走勢一定是:

量先縮、價後修;價不易崩、但成交速度放慢

二、回顧近一年(2024–2025):量明顯修正,總價「高檔盤整」

(一)交易量:信用管制效果已充分反映

近一年房市最明確的變化,不在價格,而在成交量。

結合實價登錄、購屋貸款餘額與年增率變化,可以歸納出三個現象:

首購族提前進場後,新增需求趨緩

投資型、短期轉售型交易大幅減少

換屋族因貸款成數與資金調度限制而延後決策

這正是《聰明買房術》中所描述的「信用水龍頭調節效應」:

不是不給水,而是水壓變小、流速放慢。

➡ 結果就是:

成交量較高峰期明顯下修,並落在歷史均值偏下區間。

(二)總價:未出現系統性下跌,而是「區域與產品分化」

在信用管制下,價格為何沒有如部分市場預期出現全面修正?

書中給了一個關鍵解釋:

台灣房市的供給與金融體系高度綁定,只要銀行體系穩定,價格就不會出現恐慌性下殺。

因此近一年總價呈現的是:

核心都會區:價格撐住、成交拉長

外圍重劃區:讓利換成交、實質價格微調

高總價產品:去化困難,但不急跌

整體而言,是「量縮價撐」,而非反轉。

三、信用管制的真正影響:不是壓價格,而是「改變買方結構」

《聰明買房術》反覆強調的一點是:

信用管制改變的是「誰能買、買多少、買多久」,而不是「市場值不值錢」。

近一年市場已清楚呈現:

槓桿型投資人退場

資金結構不穩者被排除

可支配現金與長期持有者成為主力

這也解釋了為什麼:

成交量下降,但並未出現大量拋售

因為被留下來的買方,本身就不是急售族群。

四、未來一年(2025–2026):量先回穩,總價「止跌但不急漲」

(一)交易量走勢:脫離谷底,溫和回升

從信用管制的時間週期來看,未來一年具備三個量能回升的條件:

市場已消化政策不確定性

大量交屋期逼近,實際居住需求浮現

中古屋價格彈性提高,促成成交

但需要特別強調:

這不是報復性反彈,而是「結構性回溫」。

➡ 預期表現為:

成交量年增,但仍低於過去多頭高峰。

(二)總價走勢:H1 緩修、H2 止跌,回到基本面競爭

書中對價格的推論非常務實:

在信用管制未鬆綁前,房價不具備快速上漲條件;但在金融體系穩定下,也不易大跌。

因此未來一年總價結構可歸納為:

上半年:議價空間仍在,個案調整

下半年:價格趨於穩定,成交主導權回歸產品力

價格不再由資金推動,而是由這四項來決定:

地段

使用價值

付款結構

租售比

五、從總量管制看未來一年:市場將「慢、但不冷」

總量管制的本質,是限制金融資源過度集中於單一資產類別。

在《聰明買房術》的分析中,這代表:

房市不再享有無限資金優勢

但仍是銀行體系中相對安全的資產配置

因此,未來一年房市的關鍵特徵是:

成交需要時間,但不缺底層需求

這也是為何你在實務市場會同時看到:

有些案子賣得很慢

有些案子卻一推出就去化

六、結論:信用管制下,房市進入「價值競爭」而非「方向賭博」

綜合《聰明買房術》的制度視角與近一年市場數據,可以做出一個非常清楚的結論:

近一年:量修正完成,價進入盤整

未來一年:量回穩,價止跌

市場不再齊漲齊跌,而是強弱分明

信用管制並沒有終結房地產,

而是迫使房地產回到專業判斷與資產配置的本質。

對真正的資產經營者而言,這並不是壞事,

而是一個淘汰錯配、留下價值的關鍵階段。

延伸閱讀

你該富有:重新看見身邊的金礦

《百萬富翁快車道》閱讀筆記

危老重建,不只是拆重建-是資產的重生,是家的重生